Erster Artikel: Immobilien, eine zufällige Angelegenheit

Das ursprünglich geplante Gleichgewicht zwischen Mieteinnahmen einerseits und Ausgaben (Hypothek, Steuern, Instandhaltung) andererseits birgt die Gefahr, durch Gefahren gestört zu werden. Die heute ungewöhnlich niedrigen Zinssätze werden irgendwann in der Zukunft wieder steigen, die Steuern steigen ständig und Wohnungsregulierungsfreaks erfinden ständig neue Standards, die einzuhalten sind und die auf Kosten des Vermieters eingeführt werden.

Die Zukunft (2020) ist das „Passivhaus“, das mehr Energie produzieren muss, als es verbraucht. Die Verwaltung entscheidet über die Menge an kWh, die pro m2 zu einem angemessenen Preis verbraucht werden soll, und jede Überschreitung der Quote wird als übermäßiger Energieverbrauch betrachtet, der zu unerschwinglichen Preisen abgerechnet wird. Entweder führt der Eigentümer also teure Dämmarbeiten durch, oder er ruiniert sich mit seinen Heizkostenrechnungen, und würde er versuchen, diese Mehrkosten auf den Mieter abzuwälzen, käme es zu einem Rechtsstreit.

Darüber hinaus kennt jeder das Problem schlecht zahlender Mieter, es besteht kein Grund, darauf zu bestehen.

Kommen wir nun zum Fall des einzelnen Hauses, das von seinem „glücklichen Besitzer“ bewohnt wird. Die Unwägbarkeiten, die ihn erwarten, sind die gleichen wie in der obigen Abbildung der als Finanzinvestition gehaltenen Immobilie. Der Unterschied besteht darin, dass die Bezeichnung „insolventer Mieter“ durch „insolventer Kreditnehmer“ ersetzt werden muss. Tatsächlich zahlt der Käufer in den meisten Fällen aus seinen persönlichen Mitteln nur einen kleinen Teil des Verkaufspreises des Hauses, sodass er keineswegs Eigentümer, sondern lediglich Mieter der Bank ist, die ihm das Hypothekendarlehen gewährt hat. Kommt es zu Arbeitslosigkeit, längerer Krankheit oder einem unvorhergesehenen Ereignis und er ist nicht in der Lage, seinen Zahlungen nachzukommen: „Seine“ Immobilie wird beschlagnahmt und für einen Hungerlohn versteigert.

Der Immobilienmarkt unterliegt den Launen des Zinssatzes

Der Anstieg der Zinssätze ist eines dieser unvorhergesehenen Ereignisse, die dazu geführt haben, dass Millionen Menschen ihr Zuhause verloren haben: Sehen Sie sich die berüchtigte Krise der „Subprime“-Kredite an sehr arme Haushalte in den Vereinigten Staaten an!

Diese Tabelle zeigt das Beispiel eines Haushalts, der über einen Zeitraum von 20 Jahren 130.000 Euro geliehen hat und über ein monatliches Einkommen von 3.000 Euro verfügt. Die monatliche Zahlung hängt vom variablen Zinssatz ab.

| KREDITBETRAG | Zinsrate | Monatliche Bezahlung | monatliches Zahlungs-/Gehaltsverhältnis (Kreditbelastung im Verhältnis zum Haushaltsbudget) |

130’000 |

3 % |

720 |

720/3000 = 24 % = komfortabel |

130’000 |

7 % |

1008 |

1008/3000 = 33 % = Grenze |

130’000 |

12 % |

1431 |

1431/3000 = 48 % = überschuldet |

„Aber ich habe einen Kreditvertrag mit festem Zinssatz abgeschlossen“, mögen einige unserer Leser einwenden. Wir sagen ihnen, dass der feste Zinssatz sicherlich weniger unsicher ist als ein variabler Zinssatz, dass sie jedoch aus drei Gründen nicht geschützt sind.

Erstens müssen sie noch andere Hindernisse (Arbeitslosigkeit, steigende Preise, höhere Gebühren, erhöhte lokale Steuern, kostspielige Reparaturen, Modernisierung usw.) vermeiden, um zahlungsfähig zu bleiben und ihre Fristen einzuhalten, insbesondere wenn die Inflation ihre Kaufkraft weiterhin untergräbt.

Zweitens werden sie ungeachtet ihrer eigenen Zahlungsfähigkeit Opfer der Zahlungsunfähigkeit anderer Wirtschaftsteilnehmer. Die Welt ist von einer Rezession in eine Krise gerutscht und rutscht nun in Richtung Depression. Wenn jedoch einkommensschwache Haushalte in Armut geraten und die Mittelschicht ärmer wird, werden die Immobilienpreise zwangsläufig nach unten angepasst. Einerseits wird es immer mehr Menschen geben, die zum Verkauf gezwungen werden (steigendes Angebot), und andererseits immer weniger Käufer, die in der Lage sind, den hohen Preis zu zahlen (sinkende Nachfrage), insbesondere weil die Banken jetzt „ „vorsichtig“ sein und mehr Eigenleistung und Garantien erfordern. Wir zahlen weiterhin Raten über einen Kreditbetrag, der nun deutlich über dem Wert der Immobilie liegen wird! Dieses Phänomen wird in den Vereinigten Staaten als Unterwasser bezeichnet und ist derzeit an der Tagesordnung.

Selbst wenn man davon ausgeht, dass wir das Haus in bar erworben haben, ohne einen Kredit aufzunehmen, bleibt das Problem dasselbe: Der Immobilienpreis kann nur dann sinken, wenn die Blase platzt. Und wir können uns glücklich schätzen, wenn wir einen Käufer finden, der in einer Situation, in der die Banken selbst nicht über ausreichende Liquidität verfügen, ein Bankkreditangebot erhalten konnte!

Drittens ist der Marktwert des Hauses eine Funktion des aktuellen Zinssatzes. Wir beweisen dies, indem wir die Argumentation auf der Grundlage der maximalen monatlichen Zahlung konstruieren, die der Kreditnehmer angesichts seiner Ressourcen zahlen kann. Nehmen wir einen durchschnittlichen Haushalt, dessen Einkommen 3000 beträgt. Im Allgemeinen darf und darf die monatliche Zahlung ¹⁄₃ des Gehalts, also 1000, nicht überschreiten. Beachten Sie, dass das Gehalt dieses Paares nicht verlängerbar ist, die monatliche Zahlung maximal 1000 beträgt unelastische Daten. Wie viel Geld können wir uns nun bei dieser Investition von 1000 pro Monat von der Bank leihen?

Antwort: Es kommt auf den aktuellen Tarif an! Wenn der Zinssatz durchschnittlich ist (z. B. 7 %), können wir ein Haus zu einem angemessenen Preis kaufen; Wenn der Zinssatz hoch ist (z. B. 12 %), können Sie sich aufgrund der exorbitanten Zinsen nur einen bescheidenen Betrag leihen. Ist der Zinssatz dagegen niedrig (z. B. 3 %), können Sie leicht zu viel für die Immobilie bezahlen, da die Zinsen fast nichts kosten. So bestimmt der aktuelle Zinssatz die Immobilienmarktpreise! Bei einer monatlichen Zahlung von 1000 für 20 Jahre ergeben sich hier die kreditfähigen Beträge in Abhängigkeit vom Zinssatz:

| Kreditbetrag | Zinsrate | monatliche Zahlung (240 Monate) |

180’000 |

3 % |

1000 |

130’000 |

7 % |

1000 |

90’000 |

12 % |

1000 |

Der Anstieg oder Rückgang des Zinssatzes wirkt als umgekehrt proportionaler Hebel: Steigt der Zinssatz, sinkt die Höhe des finanzierbaren Kredits und umgekehrt. Es ist wie eine Wippe.

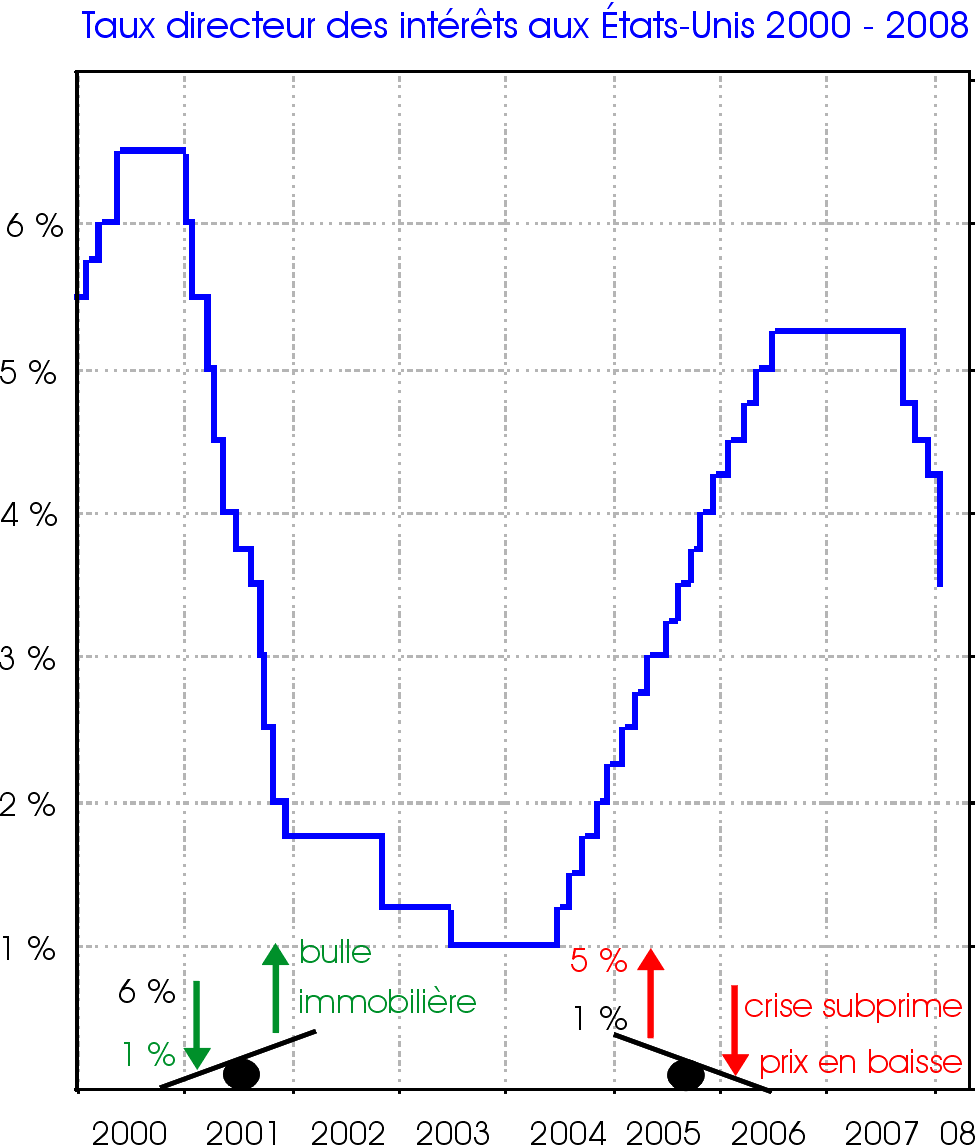

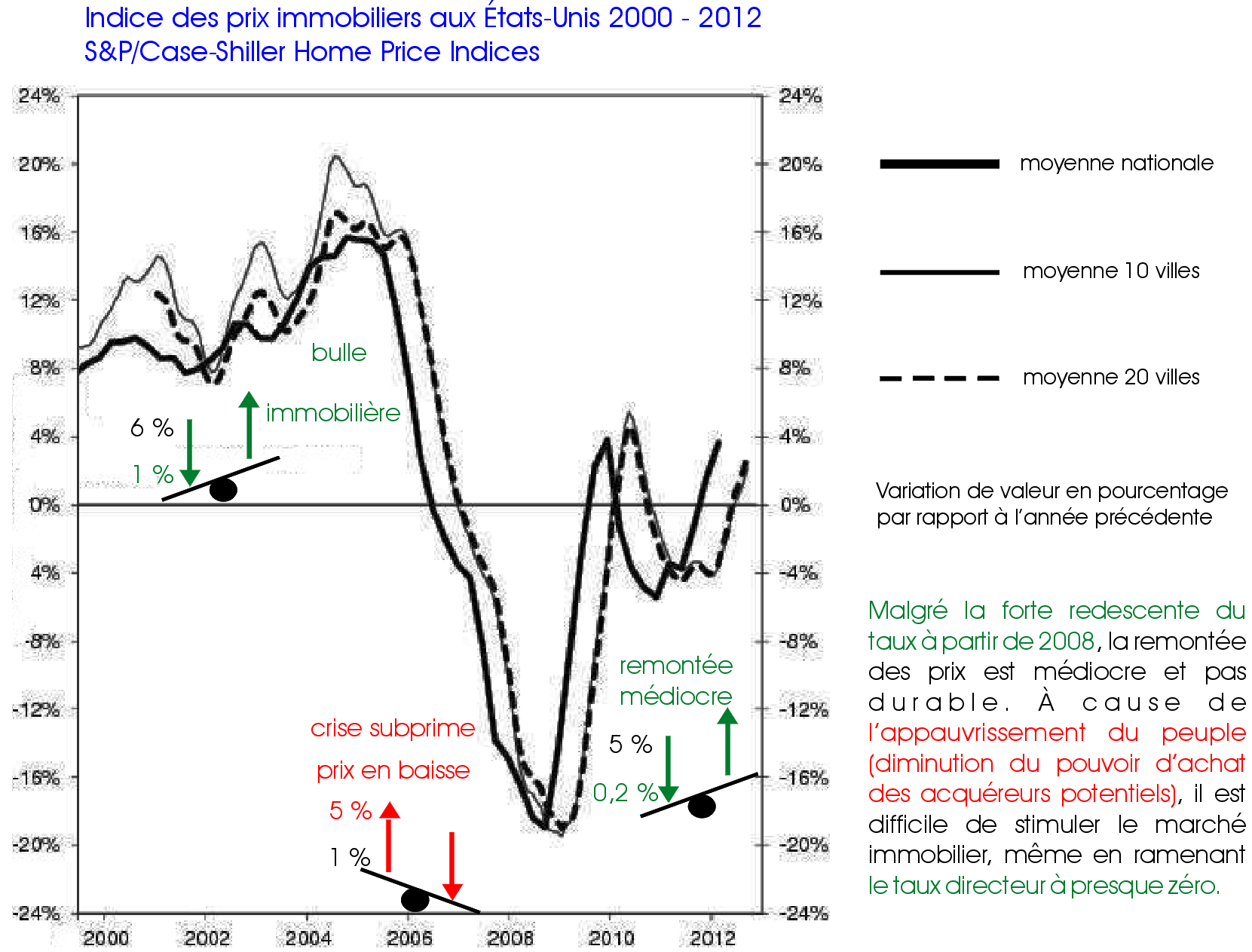

Diese theoretischen Überlegungen werden durch praktische Beobachtungen bestätigt. Alan Greenspan senkte ab 2000 den Leitzins der Fed um bis zu 1 % und löste so eine Immobilienblase in den Vereinigten Staaten aus; Ab 2004 begann er, den besagten Zinssatz auf 5 % zu erhöhen, was zur Subprime-Krise und zum Zusammenbruch des Immobilienmarktes führte. Seit der Katastrophe von 2008 wurde der Zinssatz in der Hoffnung, die Preise zu erhöhen, gesenkt, allerdings mit mittelmäßigem Erfolg, so groß ist der mit Subprime verbundene Schaden. Bitte beobachten Sie diese Bewegungen der Wippe, die im ersten Diagramm unterhalb der Leitzinskurve bzw. im zweiten Diagramm unter der Immobilienpreisindexkurve registriert sind

Wer also glaubt, ein gutes Geschäft zu machen, weil er die derzeit sehr niedrigen Zinssätze für den Immobilienerwerb „ausnutzt“, schießt sich selbst ins Bein. Gerade weil die Zinssätze niedrig sind und diese niedrigen Zinssätze es ihm ermöglichen, einen Höchstbetrag zu leihen, kann der Verkäufer das Maximum aus ihm herausholen! Aber wenn die Zinsen steigen, werden die Immobilienpreise sinken. Was nützt es ihm, sich „geschickt zu einem festen Zinssatz“ geliehen zu haben, wenn sein Haus inzwischen 40 % seines Marktwertes verloren hat?

Abschluss

In der Vergangenheit galt Stein als eine sichere Sache. Heutzutage sind wir alle auf den guten Willen der Zentralbanken angewiesen, die die Zinssätze nach eigenem Ermessen manipulieren und so Blasen und Krisen erzeugen. Der Immobilienmarkt fällt oder steigt je nach Leitzins, das heißt, selbst wenn wir Kredite zu einem festen Zinssatz aufnehmen, können wir die starken Schwankungen des Marktwerts der Immobilie nicht verhindern.

Darüber hinaus ist, wie wir gesehen haben, der sogenannte „Eigentümer“ nur ein „Mieter der Bank“. Er ist keineswegs sein eigener Herr, da der Staat ihn nach Belieben finanziell unter Druck setzen und kostspielige Verbesserungen der Baustandards durchsetzen kann.

Darüber hinaus steuert die Menschheit auf die größte Depression der Geschichte zu, und daher werden Immobilien auf den Boden sinken, wie es 1929 der Fall war, als man in New York ein Gebäude für 1 kg Gold kaufen konnte, oder ein Gebäude in Deutschland für 6 Unzen Gold (156 g).

Der kluge Investor wird daher jetzt sicherlich kein Vertrauen in Immobilien setzen, denn er wird verlieren. Es wäre besser, Ihr Vermögen jetzt in Gold und Silber umzuwandeln und geduldig zu warten, bis die Depression in vollem Gange ist, und dann Häuser und Gebäude zu einem Schnäppchenpreis zu kaufen.

Sollte Sie die Krise leider direkt treffen, könnten Sie mit dem Weiterverkauf einiger Münzen oder Barren im Laufe der Zeit besser zurechtkommen, während Sie nicht sicher wären, schnell einen Käufer für Ihre Immobilie zu finden. .

Nächster Artikel der Serie: 2° Lebensversicherung, ein „juristischer Betrug“.

Autor : La rédaction d’Euporos SA

Quelle : www.euporos.fr

Kommentare

Kein Kommentar zurzeit