Premier article : l’immobilier, une affaire aléatoire

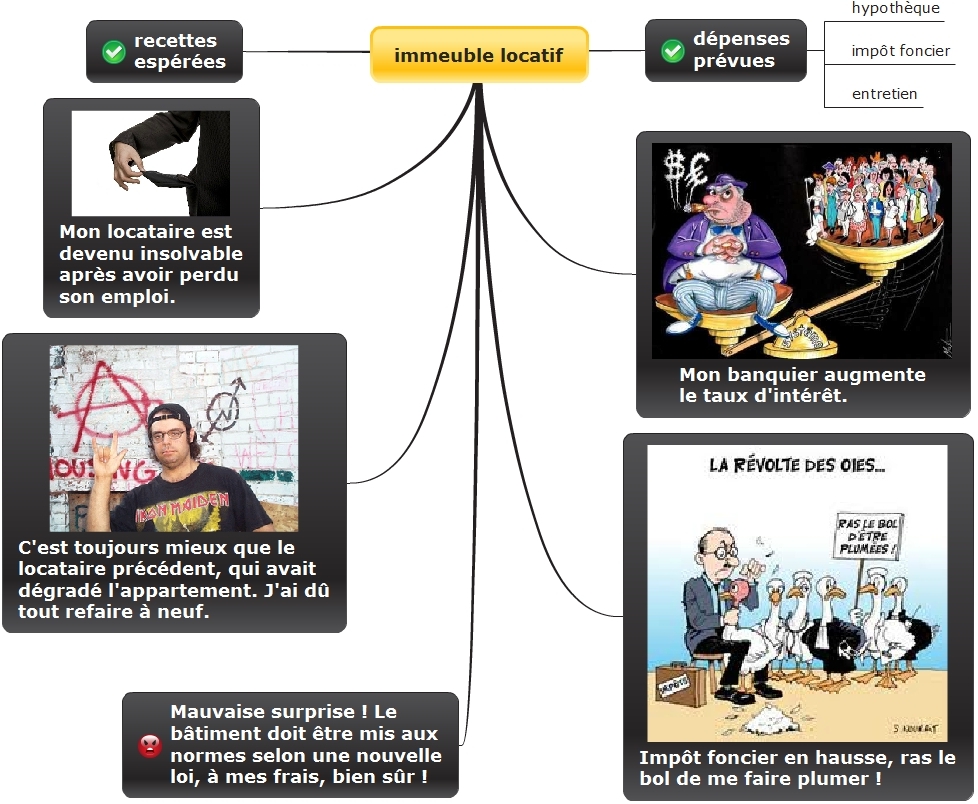

Commençons donc par sensibiliser aux risques de la propriété immobilière. Schématisons d’abord l’investissement dans un immeuble de rapport, où les locataires sont censés vous régler ponctuellement…

L’équilibre initialement prévu entre les recettes locatives d’une part et les dépenses (hypothèque, impôt, entretien) d’autre part risque d’être perturbé par des aléas. Les taux d’intérêt anormalement bas aujourd’hui finiront bien par remonter à l’avenir, les impôts sont en hausse constante, et les maniaques de la réglementation de l’habitat inventent sans trêve de nouvelles normes à respecter, qui seront installées aux frais du bailleur.

L’avenir (2020) est à la « maison passive », qui devra produire plus d’énergie qu’elle ne consommera. L’administration décidera du nombre de kWh à consommer par m2 pour un prix raisonnable, et tout dépassement du quota sera considéré comme une surconsommation d’énergie, tarifée à des prix prohibitifs. Donc soit le propriétaire effectuera de coûteux travaux d’isolation, soit il se ruinera en factures de chauffage, et s’il tentait de répercuter ce surcoût au locataire, il s’ensuivrait un contentieux.

En outre, tout le monde connaît le problème des locataires mauvais payeurs, inutile d’insister.

Passons maintenant au cas de la maison individuelle occupée par son « heureux propriétaire ». Les impondérables qui le guettent sont les mêmes que dans le schéma ci-dessus de l’immeuble de rapport. À la différence près qu’il faut remplacer la désignation « locataire insolvable » par « emprunteur insolvable ». Le plus souvent, en effet, l’acquéreur ne paie de ses deniers personnels qu’une petite partie du prix de vente de la maison, de sorte qu’il n’en est nullement le propriétaire, mais seulement le locataire de la banque qui lui a accordé le crédit hypothécaire. Que survienne la mise au chômage, ou une maladie de longue durée, ou un imprévu quelconque et le voilà incapable d’honorer ses traites : « son » bien sera saisi et vendu aux enchères pour une bouchée de pain.

Le marché immobilier asservi aux caprices du taux d’intérêt

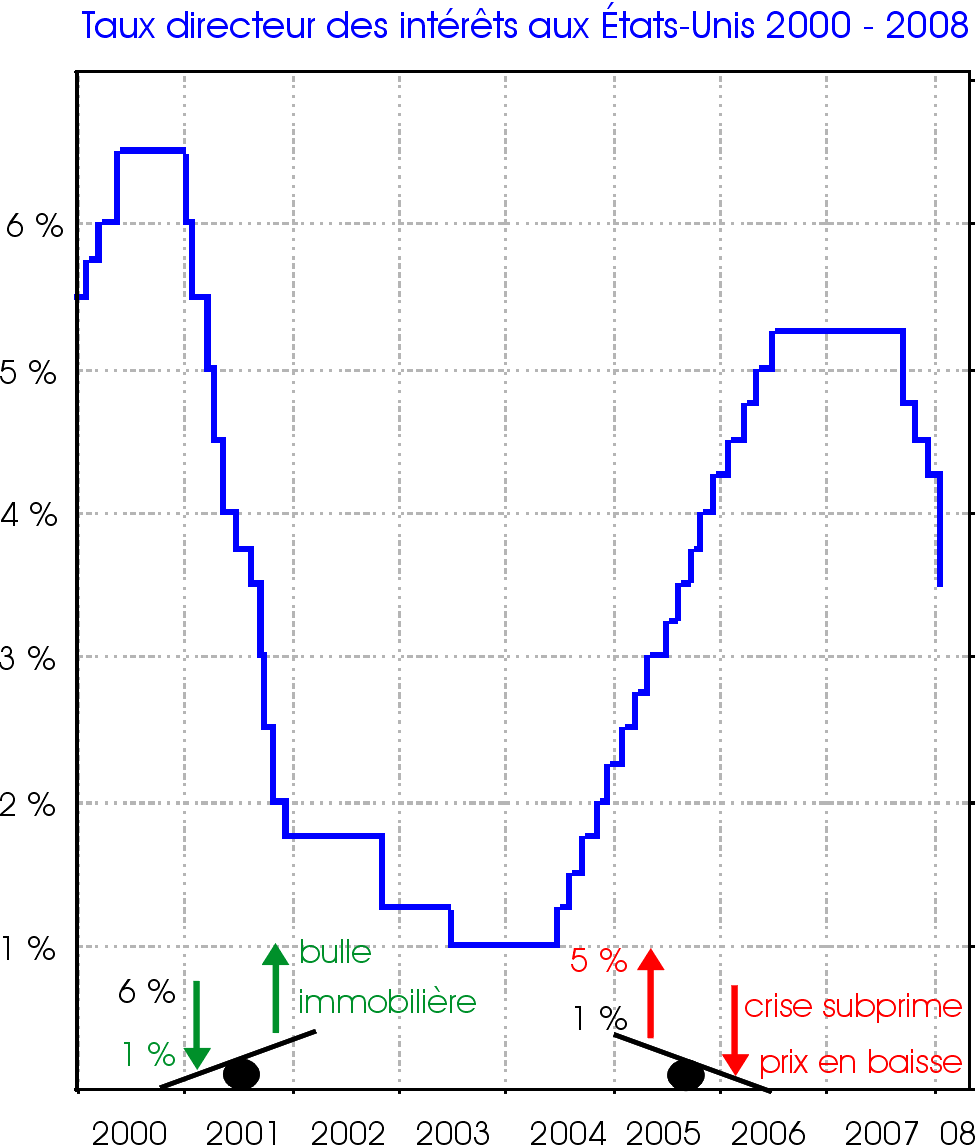

La hausse des taux d’intérêts est l’un de ces imprévus, qui a fait perdre la maison à des millions de personnes : voyez la tristement célèbre crise des crédits « subprime » alloués aux ménages trop pauvres aux États-Unis !

Ce tableau donne l’exemple d’un ménage qui a emprunté 130'000 sur 20 ans, et qui dispose d’un revenu mensuel de 3000. La mensualité dépend du taux variable.

| montant du crédit | taux d’intérêt | mensualité | ratio mensualité / salaire (charge du crédit par rapport au budget du ménage) |

130’000 |

3 % |

720 |

720/3000 = 24 % = confortable |

130’000 |

7 % |

1008 |

1008/3000 = 33 % = limite |

130’000 |

12 % |

1431 |

1431/3000 = 48 % = surendetté |

« Mais j’ai conclu un contrat de prêt à taux fixe », objecteront peut-être certains de nos lecteurs. Nous leur répondons que le taux fixe est certes moins aléatoire qu’un taux variable, mais qu’ils ne sont pas pour autant à l’abri, pour une triple raison.

Premièrement, il faut qu’ils évitent quand même les autres obstacles (chômage, flambée des prix, augmentation des charges, alourdissement des impôts locaux, réparations coûteuses, mise aux normes, etc.) pour rester solvables et honorer leurs échéances, surtout si l’inflation continue à laminer leur pouvoir d’achat.

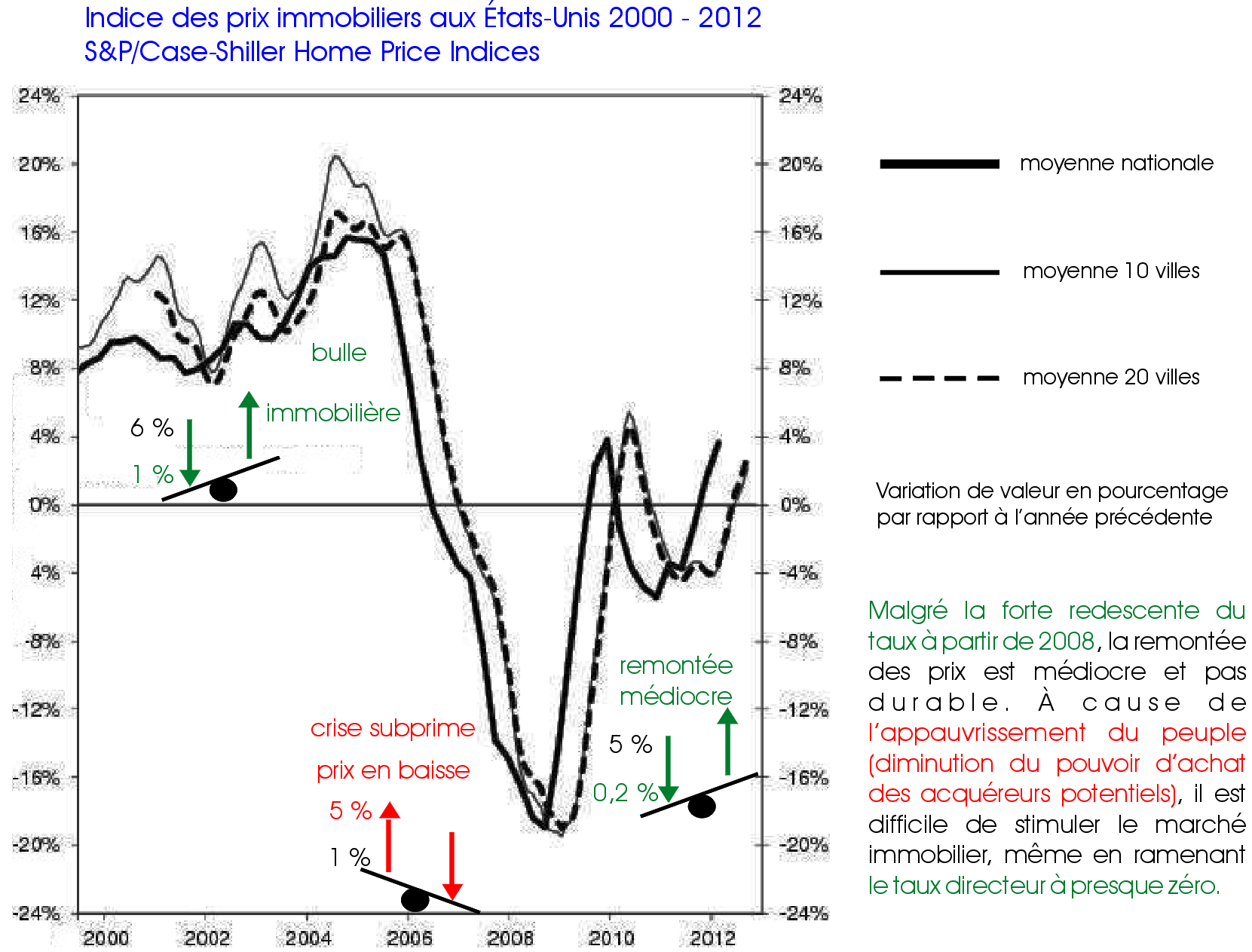

Deuxièmement, nonobstant leur propre solvabilité, ils seront victimes de l’insolvabilité des autres acteurs de la vie économique. Le monde a glissé de la récession à la crise, et il dévale actuellement la pente vers la dépression. Or si les ménages modestes tombent dans la misère, et les classes moyennes s’appauvrissent, les prix de l’immobilier seront forcément ajustés à la baisse. Il y aura d’une part de plus en plus de gens pris à la gorge, forcés de vendre (offre croissante), et d’autre part de moins en moins d’acquéreurs capables de payer le prix fort (demande décroissante), surtout que les banques sont désormais « frileuses » et exigent plus d’apport personnel et de garanties. On continuera à régler des traites pour un montant de prêt qui désormais sera bien supérieur à la valeur du bien ! Ce phénomène s’appelle underwater aux États-Unis, il y est monnaie courante en ce moment.

À supposer même qu’on ait acquis la maison cash sans contracter d’emprunt, le problème resterait le même : le prix de l’immobilier ne peut que dégringoler, quand la bulle éclate. Et on pourra s’estimer heureux, si on trouve un acquéreur qui aura su décrocher une offre de prêt bancaire, dans une conjoncture où les banques elles-mêmes manquent de liquidités !

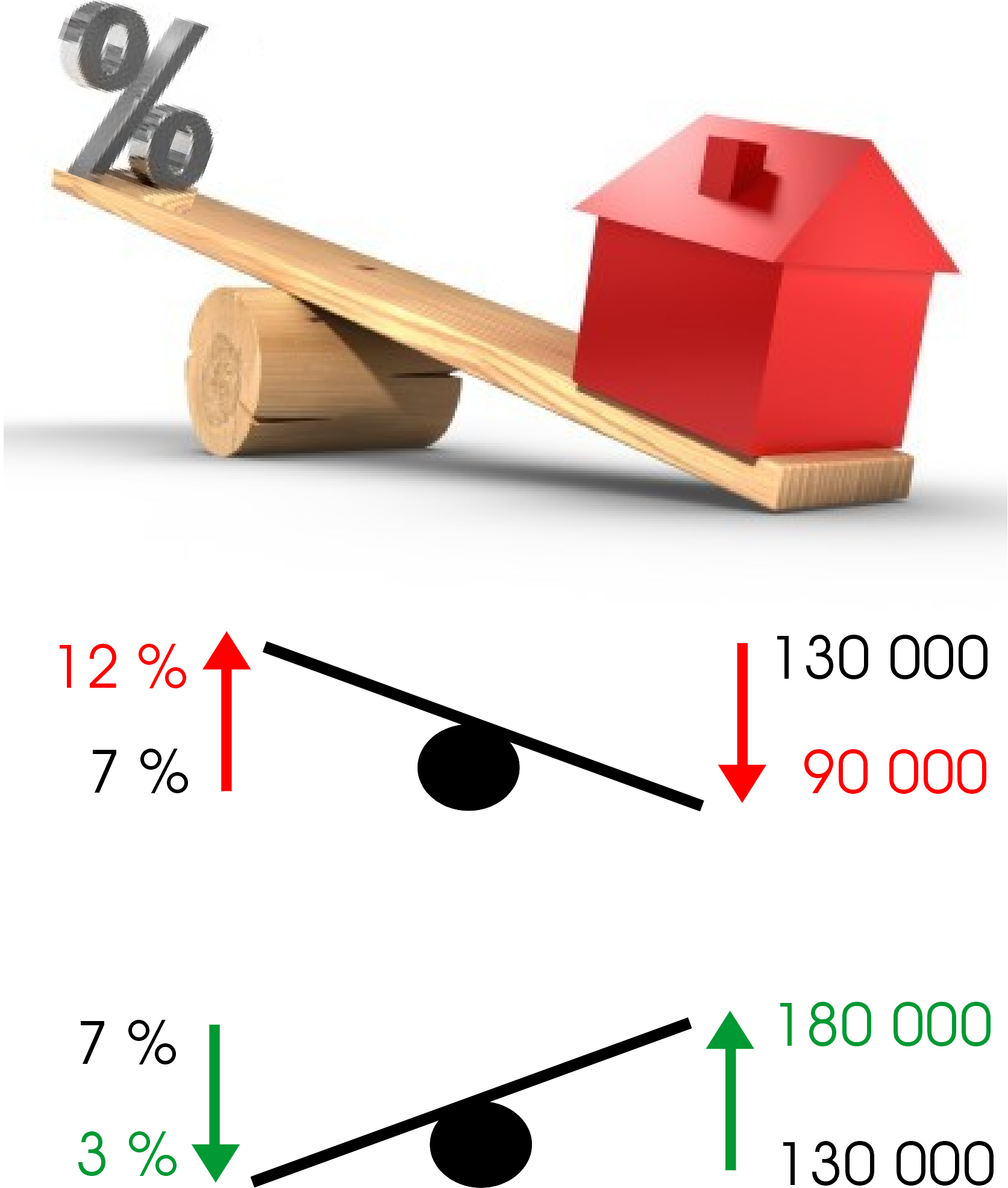

Troisièmement, la valeur marchande de la maison est fonction du taux d’intérêt du moment. Nous le prouvons en construisant le raisonnement à partir de la mensualité maximale que l’emprunteur peut payer au vu de ses ressources. Prenons un foyer moyen, dont les revenus s’élèvent à 3000. Généralement, la mensualité ne doit et ne peut pas dépasser ¹⁄₃ du salaire, soit 1000. Notez bien que le salaire de ce couple n’est pas extensible, la mensualité maximale 1000 est une donnée inélastique. Or avec cette mise de 1000 par mois, quelle somme peut-on emprunter à la banque ?

Réponse : cela dépend du taux du moment ! Si le taux est moyen (par exemple 7 %), on pourra acheter une maison à prix raisonnable ; si le taux est élevé (par exemple 12 %), les intérêts exorbitants font qu’on ne pourra se permettre d’emprunter qu’une somme modeste ; si au contraire le taux est bas (par exemple 3 %), on pourra aisément surpayer le bien immobilier, puisque les intérêts ne coûtent presque rien. C’est ainsi que le taux du moment détermine les prix du marché immobilier ! Avec une mensualité de 1000 pendant 20 ans, voici les montants empruntables en fonction du taux d’intérêt :

| montant du crédit | taux d’intérêt | mensualité (240 mois) |

180’000 |

3 % |

1000 |

130’000 |

7 % |

1000 |

90’000 |

12 % |

1000 |

La montée ou la baisse du taux d’intérêt agit comme un levier inversement proportionnel : si le taux augmente, le montant du crédit finançable diminue, et vice versa. C’est comme une balance à bascule.

Ce raisonnement théorique est confirmé par l’observation pratique. Alan Greenspan, à partir de 2000, fit baisser jusqu’à 1 % le taux directeur de la Fed, créant ainsi une bulle immobilière aux États-Unis ; à partir de 2004, il commença à faire remonter à 5 % ledit taux, ce qui eut pour conséquence la crise subprime et l’effondrement du marché immobilier. Depuis la catastrophe de 2008, le taux fut redescendu dans l’espoir de faire remonter les prix, mais avec un succès médiocre, tant la casse liée au subprime est grande. Veuillez observer ces mouvements de la balance à bascule, inscrits en-dessous de la courbe du taux directeur dans le premier schéma, respectivement sous la courbe de l’indice des prix immobiliers dans le deuxième schéma

Ainsi donc, la personne qui croit faire une bonne affaire, parce qu’elle « profite » des taux actuels fort bas pour acquérir de l’immobilier, se tire une balle dans le pied. Précisément parce que les taux sont bas et que ces taux bas lui permettent d’emprunter une somme maximale, le vendeur peut lui soutirer le maximum ! Mais lorsque les taux remonteront, cela fera choir les prix de l’immobilier. À quoi lui servira alors d’avoir « astucieusement emprunté à taux fixe », si sa maison a entretemps perdu 40 % de sa valeur marchande ?

Conclusion

Autrefois, la pierre passait pour une valeur sûre. Aujourd’hui, nous sommes tous tributaires du bon vouloir des banques centrales qui manipulent les taux d’intérêt comme bon leur semble, créant des bulles et des crises. Le marché immobilier baisse ou monte en fonction du taux directeur, c’est-à-dire que même si on a emprunté à taux fixe, on n’empêchera pas la forte fluctuation de la valeur marchande du bien.

De plus, comme nous l’avons vu, le soi-disant « propriétaire » n’est qu’un « locataire de la banque ». Il n’est nullement son propre maître, puisque l’État peut lui mettre la pression fiscale à volonté et lui infliger de coûteuses mises aux normes du bâtiment.

De surcroît, l’humanité s’achemine vers la plus grande dépression de l’histoire jamais vue, et donc l’immobilier sera entraîné vers le fond, comme il le fut en 1929, où on pouvait acheter un immeuble à New York pour 1 kg d’or, ou un immeuble en Allemagne pour 6 onces d’or (156 g).

L’investisseur avisé ne placera donc certainement pas sa confiance dans l’immobilier maintenant, puisqu’il sera perdant. Il serait préférable de convertir maintenant ses avoirs en or et argent, et d’attendre patiemment que la dépression batte son plein, et alors acheter à prix sacrifié des maisons et des immeubles.

Si par malheur, la crise vous touchait de plein fouet, vous seriez plus à même d’y faire face en revendant au fur et à mesure quelques pièces ou lingots, alors que vous ne seriez pas sûr de trouver rapidement un repreneur de votre bien immobilier.

Prochain article de la série : 2° L’assurance-vie, une « arnaque légale ».

Auteur : La rédaction d’Euporos SA

Source : www.euporos.fr

Commentaires

Aucun commentaire actuellement